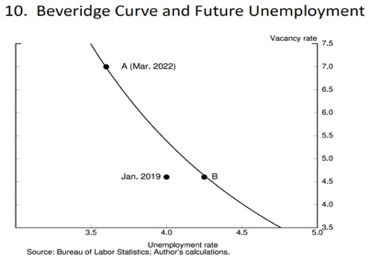

เมื่อสิ้นเดือนที่แล้ว คริสโตเฟอร์ วาลเลอร์ สมาชิกของธนาคารกลางสหรัฐหรือเฟด ประเมินว่าเฟดน่าจะสามารถขึ้นดอกเบี้ยได้อย่างค่อนข้างเข้มข้น โดยไม่ต้องกังวลถึงการชะลอตัวหรือ สภาวะเศรษฐกิจถดถอยของเศรษฐกิจสหรัฐมากเท่าไหร่นัก เนื่องจากสิ่งที่เรียกว่าเส้นโค้งเบเวอร์ริดจ์ (Beveridge Curve) ดังรูป ซึ่งตั้งชื่อตามนักเศรษฐศาสตร์อังกฤษของพรรคเสรีนิยมที่มีชื่อว่า วิลเลียม เบเวอร์ริดจ์ ซึ่งได้วางแผนการฟื้นฟูเศรษฐกิจหลังสงครามโลกครั้งที่ 2

จุดสำคัญของแนวคิดเส้นโค้งเบเวอร์ริดจ์ คือ ภายใต้สภาวะเศรษฐกิจสหรัฐที่มีอุปสงค์ของแรงงานที่แข็งแรงอย่างเช่นในขณะนี้ ทำให้อัตราส่วนระหว่างการจ้างงาน (hires) ต่อตำแหน่งงานว่าง (Vacancies) มีค่าอยู่ในระดับต่ำมาก ซึ่งสิ่งนี้ ทำให้การขึ้นดอกเบี้ยของเฟดอย่างต่อเนื่อง จะส่งผลให้บริษัทต่างๆในสหรัฐลดจำนวนการโพสต์การหาคนงาน (Vacancies) ลงค่อนข้างเยอะ ดังแกนตั้งในรูป โดยที่ไม่ได้ทำให้จำนวนการจ้างงานลดลงมามากนักแต่อย่างใด หรือระดับอัตราการว่างงาน (นั่นหมายถึงอัตราการเติบโตทางเศรษฐกิจด้วย) ไม่ได้สูงขึ้นมากนัก ดังแกนนอนในรูป

หรือกล่าวอีกนัยหนึ่ง คือ การขึ้นอัตราดอกเบี้ยจะไม่ได้ส่งผลต่อการชะลอตัวลงของจีดีพีสหรัฐมากนัก อย่างน้อยในจุด ณ ตรงนี้

ในทางกลับกัน ณ จุดนี้ ต้นตอของแหล่งกำเนิดของเงินเฟ้อสหรัฐ โฟกัสเริ่มจะเปลี่ยนจากเงินเฟ้อที่เกิดจากปัจจัยระดับโลก อย่างปรากฏการณ์ ’อุปทานติดขัด’ หรือ Supply Disruption หรือเงินเฟ้อที่เกิดจาก ‘สินค้า’ หรือ Good Inflation กลายมาเป็น เงินเฟ้อที่เกิดมาจาก ‘ภาคบริการ’ หรือ Bad Inflation ซึ่งจะเกี่ยวข้องกับตลาดแรงงานที่ร้อนแรง จนกระทั่งค่าจ้างเพิ่มขึ้นแบบหยุดไม่อยู่

โดยทั้งปัจจัยอัตราการว่างงานที่มองต่อไปในระยะสั้นไม่น่าจะมีระดับสูงขึ้นอย่างรวดเร็ว หรือกล่าวอีกนัยหนึ่ง จีดีพีสหรัฐไม่น่าจะชะลอลงอย่างรวดเร็ว และ อัตราเงินเฟ้อที่เร่งตัวขึ้นมาจาก Bad Inflation ในมุมมองของวาลเลอร์แล้ว เฟดต้องขึ้นดอกเบี้ยให้เพียงพอที่จะตัดวงจรค่าจ้างที่จะเร่งตัวขึ้นมาให้ได้

สำหรับปฏิบัติการ Quantitative Tightening หรือ QT ซึ่งหมายถึงการลดขนาดงบดุลของเฟดด้วยอัตราประมาณ 1.1 ล้านล้านดอลลาร์ต่อปี จะส่งผลให้สภาพคล่องของระบบการเงินสหรัฐตึงตัวขึ้น โดยในประเด็นนี้ มีนักเศรษฐศาสตร์ด้านธนาคารกลางชั้นนำหลายท่านให้คำอธิบาย QT ไว้ ซึ่งผมขอนำคำอธิบายดังกล่าว มาพิจารณากลไกของ QT ของเฟด ว่าน่าจะเป็นดังนี้

- ในช่วง QT เฟดได้ยอมให้พันธบัตรที่ตนเองถือครองครบอายุ โดยที่ไม่ได้ทำการซื้อพันธบัตรใหม่ โดยกระทรวงการคลังสหรัฐจะจ่ายคืนเงินต้น ให้กับพันธบัตรแต่ละล็อตที่เฟดถือครองอยู่ ซึ่งเฟดจะทำการสลายเงินของตนเองที่ได้รับมา ทั้งนี้ กระทรวงการคลังสหรัฐต้องสร้างเงินตราใหม่เพื่อทดแทนเงินที่จ่ายคืนไป ด้วยการขายหนี้ใหม่ให้ต่อสาธารณชน เท่ากับเป็นการดึงสภาพคล่อง (เงินสด เงินสำรองของแบงก์พาณิชย์ หรือเงินฝาก) ออกจากระบบการเงิน และทดแทนด้วยตั๋วพันธบัตร

- ในขณะเดียวกัน โครงการ “reverse repo programme” ของเฟด จะทำให้สภาพคล่องสูงขึ้นเพื่อลดอัตราดอกเบี้ยระยะสั้นให้ต่ำกว่าเป้าหมายของเฟด ภายใต้โครงการนี้ นักลงทุนให้เงินสดต่อเฟดและได้รับพันธบัตร (พร้อมดอกเบี้ย) เป็นการตอบแทน ซึ่งเท่ากับเป็นการดึงสภาพคล่องออกจากระบบการเงิน และทดแทนด้วยตั๋วพันธบัตร

- ในช่วงนี้ที่ผลตอบแทนของพันธบัตรหรือดอกเบี้ยสหรัฐมีการแกว่งตัวเป็นอย่างมากดังเช่นที่เห็นอยู่ น่าจะมีนักลงทุนน้อยรายมากที่จะถอนเงินจาก RRP เพื่อซื้อพันธบัตรใหม่ เนื่องจากได้ไม่คุ้มเสีย

- ด้วยเหตุนี้ สภาพคล่องของตลาดพันธบัตรจึงลดลงเนื่องจาก กลไกที่กล่าวข้างต้น ซึ่งนักลงทุนที่ต้องการสภาพคล่องจะหนีไปหาการลงทุน ที่จะได้สภาพคล่องที่ปลอดภัยกว่าจากการขายหุ้นและตลาดเงินมากกว่า ซึ่งยิ่งขายมากเท่าไหร่ ก็จะทำให้ดัชนีตลาดหุ้นลดลงมากเท่านั้น

อย่างไรก็ดี มีแหล่งเงินอยู่หนึ่งประเภทที่น่าจะได้รับผลดีจากปรากฏการณ์ QT นั่นคือสินเชื่อของสถาบันการเงินหรือการปล่อยกู้ ซึ่งถือเป็นการสร้างเงินตราอย่างหนึ่ง ซึ่งในปีที่แล้วสามารถขยายตัวถึง 1.5 ล้านล้านดอลลาร์ ซึ่งถือว่าร้อนแรงมากที่สุดหลังวิกฤตซับไพร์ม

ทั้งนี้ ผมไม่แน่ใจเหมือนกันว่า การที่เฟดดึงสภาพคล่องออกจากระบบการเงินด้วยโปรแกรม RRP ซ้ำด้วยการดึงสภาพคล่องจากการทำ QT ที่เริ่มปฏิบัติการอยู่ในตอนนี้ ซึ่งได้สินเชื่อแบงก์ช่วยมาทดแทนนั้น กระบวนการเหล่านี้ จะสามารถดำเนินต่อไปได้อีกนานแค่ไหน อันนี้ คงต้องมาดูกันต่อไป

ดร. บุญธรรม รจิตภิญโญเลิศ